تعليق المبادرة المصرية على الإعلان عن اتفاق قرض جديد لمصر من صندوق النقد: ست سنوات من صندوق النقد: دواء يفاقم الداء

بيان صحفي

أزمة الديون لن يحلها قرض جديد

مدفوعات الدين الخارجي لسنة تتجاوز الاحتياطي وسياسة الاستدانة غير قابلة للاستمرار

أعلنت مصر عن توقيع اتفاق على مستوى الخبراء للحصول على قرض جديد من صندوق النقد، يوفر لها تمويلًا يساعدها جزئيًا في سداد التزاماتها الخارجية، في ظل موقف مأزوم، صارت فيه التزامات سداد الديون المستحقة بالعملة الصعبة في الأجل القصير تتجاوز حجم الاحتياطي من النقد الأجنبي، بينما تتزايد صعوبات توفير العملة الصعبة، وتواجه قيمة الجنيه ضغوطًا كبيرة، يُتوقع معها أن يكون السماح بتخفيض إضافي للعملة أحد الشروط الأساسية للاتفاق الجديد، الذي يعزز وضع مصر الحالي كثاني أكبر مقترض من الصندوق بعد الأرجنتين، بإجمالي 14% من مجمل قروض الصندوق قبل التمويل الجديد.

شروط القرض الجديد، الذي يصبح فاعلًا فقط بعد مصادقة مجلس إدارة الصندوق عليه، ليست معروفة على وجه التحديد؛ لكن القرض سيكون، كما جرت عليه العادة، مدخلًا للحصول على حزم قروض إضافية من دول ومنظمات دولية ومن الأسواق.

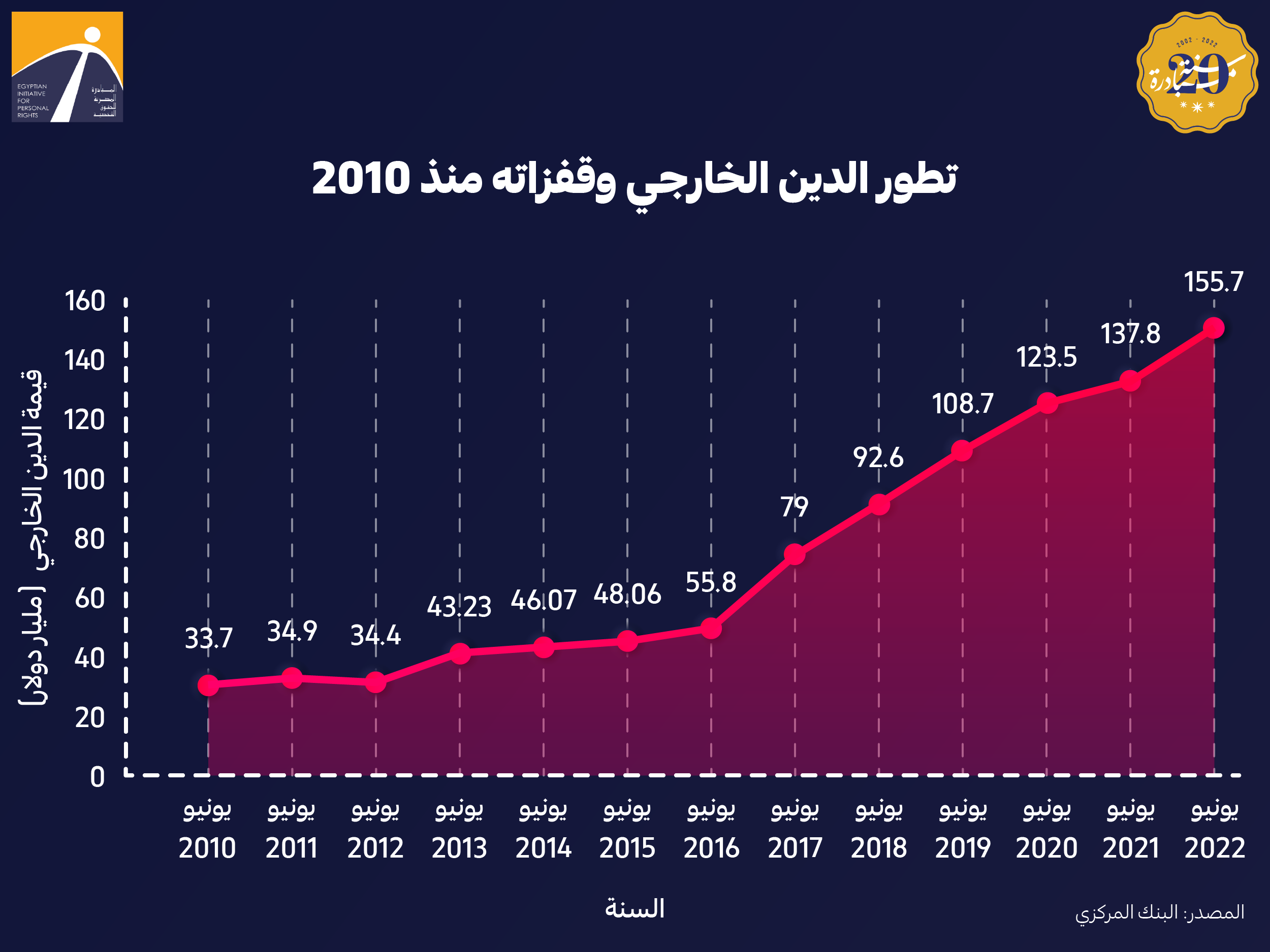

لعب التوسع المنتظم والكبير في الديون الخارجية خلال السنوات الأخيرة، دورًا رئيسيًا في هذا الموقف المتأزم الذي يمر به الاقتصاد المصري، حيث تزايدت القروض بشكل مطّرد خلال السنوات العشر الأخيرة، وبدأت تتراكم بوتيرة مرتفعة بعد توقيع اتفاقية القرض مع صندوق النقد في نوفمبر 2016، وارتفعت تكاليف خدمتها بالعملة الصعبة لتضيق على قدرة الاقتصاد على تلبية احتياجات الاستيراد لبعض السلع الوسيطة.

ووصل الدين الخارجي في يونيو الماضي إلى 155.7 مليار دولار بحسب أحدث البيانات الرسمية الصادرة الأسبوع الماضي، متراجعًا بشكل طفيف عن مستواه في مارس من نفس العام، وبزيادة 17.9 مليار دولار عن العام المالي السابق. ورغم أن البيانات الخاصة بالدين الخارجي يتم إعدادها بانتظام، فإن نشرها صار يتأخر كثيرا خلال السنوات الأخيرة، بحيث يتم التعامل مع بيانات مر عليها أكثر من ستة أشهر في المتوسط، وهو ما يجعل الواقع متجاوزًا لها في كثير من الأحيان. وقد نُشر الأسبوع الماضي البيان الخاص بحجم الدين في يونيو إلا أن البيانات التفصيلية الخاصة به لم تُعلن بعد.

وتعتمد الحلول الحكومية حتى الآن بشكل أساسي للتعامل مع الأزمة على الحصول على مزيد من القروض، إلى جانب بيع أصول منتجة لتوفير دخل لمرة واحدة من العملة الصعبة، سواء من خلال السعي إلى قرض صندوق النقد أو قروض من الصين واليابان كما أعلنت الحكومة مؤخرًا، دون أن يكون هناك ربط لهذه القروض بأهداف تنموية تساهم في نهاية المطاف في تحسين قدرة الاقتصاد على تمويل أنشطته، والخروج تدريجيًا من هذه الدوامة لاستنزاف الموارد.

مخاطر متزايدة

تحذر تقارير المؤسسات المالية الدولية مصر من مخاطر الديون، الداخلية منها والخارجية، وتصدر تلك التحذيرات حتى عن المؤسسات المُقرضة، من آخرها تقرير حديث للبنك الدولي صدر في سبتمبر تحت عنوان "مراجعة الإنفاق العام على قطاعات التنمية البشرية" في مصر، والذي يشير إلى مشكلة تزايد مدفوعات فوائد الديون، واستحواذها على جانب كبير من موارد الموازنة العامة في إطار تقييمه لسياسات الإنفاق الاجتماعي الحكومية، بحيث "تزاحم الإنفاق المُنتج والاجتماعي الهام". لكن الانتقادات والتحذيرات المتكررة لا توقف تزايد القروض وأعبائها.

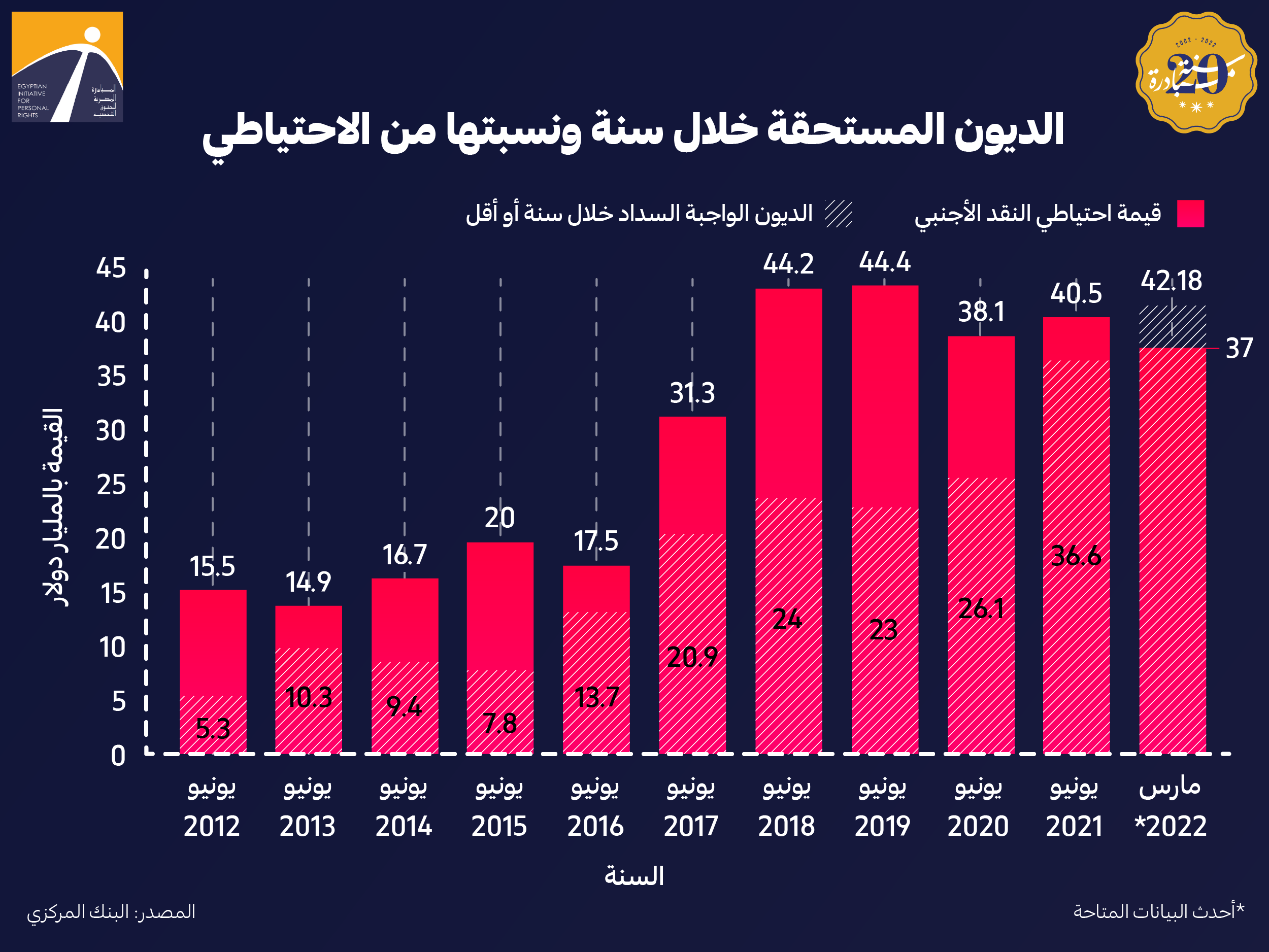

وتتمثل نقطة الضعف الأكبر في الوضع الحالي في أن الديون الخارجية المستحقة السداد خلال سنة ارتفعت لتصل في مارس الماضي إلى 42.1 مليار دولار، بحسب بيانات البنك المركزي، بما يتخطى قيمة احتياطي مصر من النقد الأجنبي البالغ 37 مليار دولار في الشهر نفسه؛ مع الأخذ في الاعتبار أن الاحتياطي من العملات الأجنبية يفترض أن يغطي التزامات مصر المختلفة، وعلى رأسها الواردات، فضلا عن الديون وغيرها من الالتزامات. في نفس الوقت فإن حجم الاحتياطي نفسه آخذٌ في التراجع خلال الشهور الماضية، وبلغ 33.1 مليار دولار في نهاية سبتمبر.

ومن المثير للانتباه أنه قبل أن تبدأ سياسة التوسع في الاقتراض الخارجي التي لجأت إليها الدولة خلال العقد الأخير كان احتياطي النقد الأجنبي يغطي مجمل الدين الخارجي، حيث بلغ الاحتياطي في يونيو 2010 نحو 35 مليار دولار وكان إجمالي الدين الخارجي 34 مليار دولار.

تخفيض الجنيه يزيد الضغط

ويتزايد الضغط الذي تمثله تلك الديون مع التراجع المستمر في قيمة العملة المحلية، حيث فقد الجنيه منذ مارس الماضي وحتى الآن نحو 25% من قيمته، ومن المتوقع أن يتراجع أكثر في الشهور المقبلة كما تشير معظم التوقعات.

ويزيد من هشاشة هذا الوضع المتأزم أن أحد مصادر العملة الصعبة التي تعتمد عليها الدولة خلال السنوات الماضية قائم على نوع آخر من الاستدانة، وهو عبر شراء الأجانب للأوراق المالية الحكومية. هذا النوع من الديون قصيرة الأجل التي تجذبها أسعار الفائدة المرتفعة، بطبيعتها سريعة الحركة شديدة التأثر بالأوضاع العالمية.

لذلك فمع الغزو الروسي لأوكرانيا، ومع رفع أسعار الفائدة الأمريكية، خرج حوالي 20 مليار دولار من الاستثمارات في أدوات الدين الحكومي من مصر. ومثَّل هذا الخروج المفاجئ ضغطًا كبيرًا على الموارد الدولارية المحدودة، ومن ثم ضغط بشكل أكبر على قيمة الجنيه.

ويزيد التراجع المستمر لقيمة الجنيه من حجم العبء الذي يمثله الدين الخارجي على الاقتصاد، وهو ما يمكن ملاحظته بتتبع القيمة المعادلة له بالجنيه المصري. فقد بلغ حجم الدين الخارجي في شهر مارس الماضي 157.8 مليار دولار، وكان يعادل نحو 2500 مليار جنيه قبل تراجع سعر صرف الجنيه في أواخر شهر مارس. ثم ارتفعت قيمته قبل نهاية الشهر إلى ما يعادل نحو 2900 مليار جنيه (بزيادة أكثر من 400 مليار جنيه)، بعد تغيير سياسة المركزي تجاه سعر الصرف، وسماحه بتخفيض تدريجي للجنيه، فقدت على إثره العملة المحلية نحو 14% من قيمتها أمام الدولار حتى مارس. ورغم تراجع الدين الخارجي بنحو 2.1 مليار دولار في يونيو مقارنة بمارس، فقد ارتفعت القيمة المعادلة له بالعملة المحلية لتبلغ 3067 مليار جنيه حسب سعر الصرف الحالي للجنيه أمام الدولار، وهو ما سيؤثر سلبًا على مؤشرات مثل عجز الموازنة ونسبة الدين إلى الناتج المحلي.

وتشير التقديرات إلى وصول سعر الصرف لحدود 23 جنيه للدولار الواحد عند إبرام الاتفاق مع الصندوق، وهو ما يصل بقيمة الدين الخارجي إلى ما يعادل 3581 مليار جنيه، وذلك قبل إضافة الديون التي استجدت منذ ذلك التاريخ وحتى توقيع اتفاقية القرض الجديدة.

إزاحة للتنمية والخدمات العامة

ورغم أن الدين الخارجي وتزايد الاعتماد عليه كآلية للتمويل يمثل ضغطًا أكبر على موارد الدولة، بما يشكله من عبء على الموازين الخارجية (لما يتطلبه من توفير عملة صعبة لسداد التزاماته)، فإن اعتماد الدولة على الاستدانة بشكل عام كآلية رئيسية للتمويل يؤدي بشكل متزايد، عامًا بعد عام، إلى تقليص فرص الإنفاق على بنود التنمية الرئيسية.

فبالنظر إلى ميزانية الدولة للعام المالي الجاري 2022/ 2023، احتل بند سداد أقساط القروض المحلية والأجنبية نحو ثلث قيمة الاستخدامات، التي تشمل كل ما تنفقه الدولة من ميزانيتها في عام (مصروفات وحيازة أصول وسداد قروض). وبلغت قيمة مخصصات سداد القروض 965 مليار جنيه.

أما فوائد الديون (المحلية والأجنبية)، فتخصص لها الدولة 690 مليار جنيه إضافية، وبذلك يصل إجمالي ما تخصصه الدولة لسداد القروض وفوائدها إلى نحو 54% من مجمل نفقاتها في العام الجاري. هذا الوضع المتأزم الذي يضيق مساحة الإنفاق العام على مجالات مختلفة تعود بالنفع على المواطنين، يدعو إلى إعادة النظر في السياسات المعتمدة على الاستدانة كمصدر رئيسي للتمويل.

لكن الميزانية نفسها توضح أن خطة الدولة في تدبير الإيرادات اللازمة لتغطية نفقات هذا العام تظل مبنية على الاستدانة بشكل رئيسي، إذ تمثل الديون المحلية والأجنبية نصف الإيرادات التى تعتزم الدولة جمعها في العام المالي الجاري.

ليس من المفترض أن يكون الاقتراض هدفًا في حد ذاته، إنما هو بديل متاح من بين عدة بدائل، لتوفير التمويل المطلوب للوفاء ببعض الاحتياجات الملحة التي لا يتوافر لها التمويل، أو للإنفاق على تطوير أحد أوجه النشاط التي تحقق عائدًا أكبر من قيمة القرض، أو كجزء من خطة واضحة المعالم لتطوير أحد القطاعات، بما يعزز من قدرة الاقتصاد على النمو وتكوين فائض يغنيه عن الدوران في دوامة القروض.

وكان صندوق النقد الدولي، الذي يتفاوض حاليا مع مصر على قرض مشابه للقرض الذي قدمه لها قبل ست سنوات، قد توقع في إطار اتفاقية التمويل السابقة والتي اقترنت ببرنامج "إصلاح اقتصادي" متفق عليه بين الطرفين، أن يرتفع معدل نمو الاقتصاد ويقل الاعتماد على الديون كنتيجة لتطبيق البرنامج "مع حلول الاستثمارات والصادرات كمحركين للنمو محل الاستهلاك الممول بالديون". إلا أن هذا التوقع لم يتحقق. بل صار الاعتماد على الديون أكبر بعد ست سنوات، بحيث عاد قرض جديد من الصندوق وكأنه طوق النجاة الوحيد مجددًا، وهو وضع مرشح للتكرار والتدهور بشكل أكبر إذا لم تحدث مراجعة حقيقية لسياسة الاقتراض.

تتابع المبادرة المصرية للحقوق الشخصية وضع الدين الخارجي وتحذر من سياسات التوسع فيه على مدار السنوات الماضية. ونعيد التذكير هنا ببعض التوصيات التي تضمنها التقرير السنوي الذي تصدره المبادرة عن الدين الخارجي منذ عام 2016، والتي ما تزال بعيدة عن التحقق رغم ضرورتها الملحة:

-

ضرورة تبني مزيد من الشفافية والرقابة والمحاسبة على أوجه إنفاق الديون التي تتزايد سنويًا، بحيث يمكن توجيهها لتلبية الاحتياجات التنموية. فعلى الرغم من كم البيانات الحكومية المتاحة، إلا أنه يلاحظ أنها تتسم أكثر فأكثر بعدم الاتساق وعدم الترابط وعدم الانتظام في النشر، وهي كلها من علامات نقص الشفافية.

-

ضرورة وضع ملف الدين الخارجي تحت إشراف البرلمان (بحسب الدستور)، بحيث لا ديون خارجية بدون إقرار البرلمان، أيًّا كانت الجهة المقترضة، على أن تقدم خطة للسداد وخطة لاستخدام الأموال.

-

وضع خطة خمسية معلنة مسبقًا للمشروعات المراد تمويلها بالاقتراض الخارجي، وخطة موازية لتنمية الموارد الدولارية التي تتيح السداد، يقرها البرلمان في تشريع، وتحاسب الحكومة على درجة التزامها بتلك الخطة.

-

ضرورة فتح نقاش عام للمفاضلة بين الديون الخارجية والديون الداخلية.

-

وضع سقف قانوني للاقتراض الخارجي كنسبة من الناتج المحلي الإجمالي (خلال حكم مبارك كانت موجودة بدون التزام تشريعي).

-

تعديل النظام الضريبي ليصبح أكثر شمولية وعدالة، مما يوفر موارد متجددة للموازنة ويضع الأعباء بشكل منصف على الأغنياء وأصحاب الثروة والأنشطة الريعية غير الإنتاجية.

أعدت هذا التعليق مي قابيل، الباحثة الأولى بوحدة العدالة الاقتصادية والاجتماعية بالمبادرة المصرية للحقوق الشخصية